股权架构及合伙企业架构对比解析

一、基于四个分析角度的股权架构

(一)基于债务风险隔离角度的股权架构

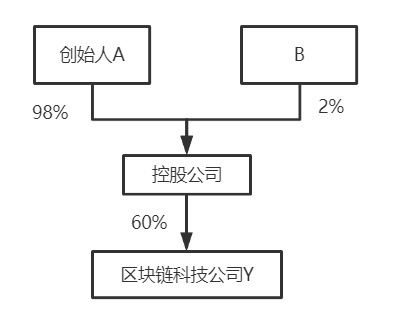

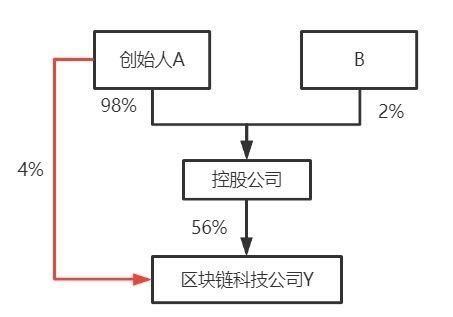

为了隔离Y公司的债务对A的影响,可以由A安排一个主体B共同设立控股公司,然后由控股公司持有Y公司的股权。股权结构如下:

注意:

1. 之所以A与B共同成立控股公司,是因为如果控股公司为一人股东公司,则根据公司法之规定,A需对控股公司的债务承担连带责任,除非A证明其与控股公司财务未发生混同。

2. 主体B尽量不要与A为夫妻关系或直系亲属关系,否则容易被司法机构认定为实质上的一人公司。

3.由于股东在认缴资本范围内承担有限责任,因此控股公司的注册资本可以不用太高。

法律依据:《公司法》第六十三条 一人有限责任公司的股东不能证明公司财产独立于股东自己的财产的,应当对公司债务承担连带责任。

(二)基于税务筹划角度的股权架构

基于税务筹划角度,一般会搭建持股平台(持股平台可注册在某些税收洼地),大致架构如下:

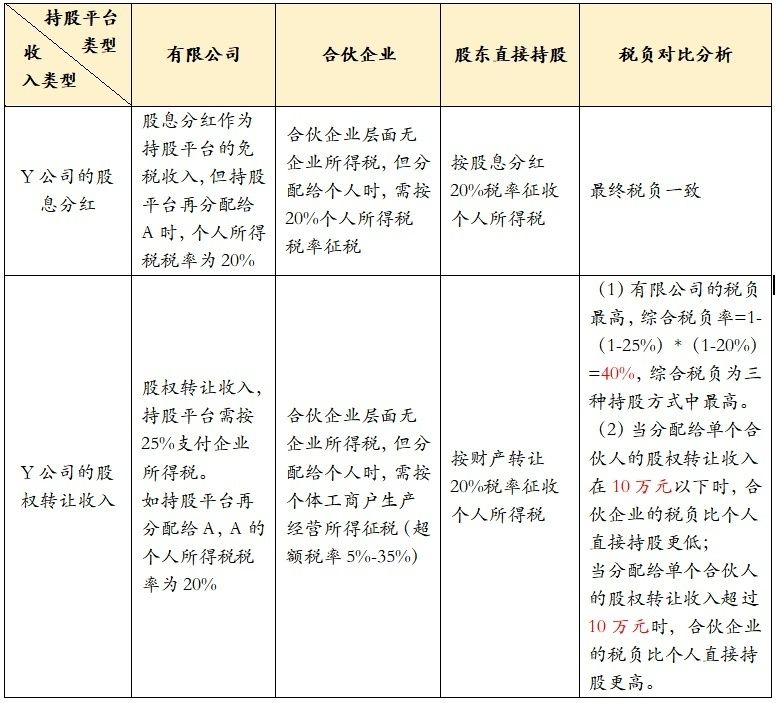

涉税分析对比:

Q1

既然持股平台税负比自然人股东直接持股没有优势,为何要考虑采用持股平台?

A1

(1)Y公司的股息分红分配给持股平台(有限公司)后,持股平台只要不向A分红,就不会产生个人所得税。

(2)如果持股平台(有限公司)获得收益后用于投资其他产业,持股平台(有限公司)可作为资本运作平台横向发展其他产业,且持股平台(有限公司)存在较大的税收筹划空间。

(3)对于持股平台(合伙企业)而言,合伙企业只要有利润,不管是否向合伙人分配,合伙人均需要被征收个人所得税。合伙企业形式的持股平台一般适用于员工持股平台。

Q2

如果Y公司上市后,A股东想减持部分股票用于自己家庭资产配置需要,如何设计股权架构?

A2

如前所述,A股东通过持股平台(有限公司)减持股票的收入的综合税负率=1-(1-25%)*(1-20%)=40%。因此,如公司有上市计划,实际控制人又有减持部分股票用于个人生活需要的,采取由实际控制人本人直接持股少部分,剩余大部分均由持股平台持有。

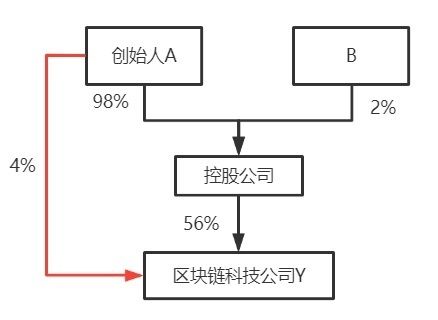

例如,可以采取如下持股方式:

说明:

1.在公司股票上市时,控股股东一般需承诺在3年内不得减持。且为维持公司股票市值稳定,控股股东大额减持套现的情形较为少见。

2.在上述股权结构下,创始人A直接持有少部分上市主体的股份(建议1%-5%),如实创始人A需套现,可从该部分股票中套现。此时,创始人A套现股票的收入的税负率为20%,比他通过控股公司套现的税负低很多。

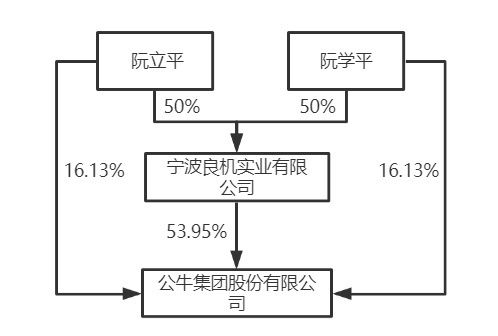

在现实案例中,公牛电器采取了上述架构:

(三)基于资本运作角度的股权架构

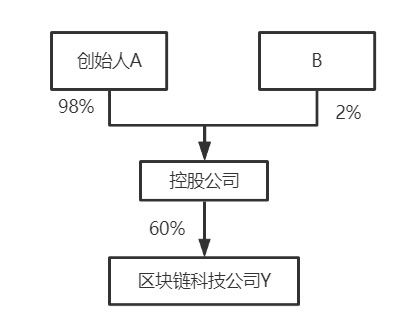

从资本运作的角度来看,创始人A一般需要设立控股公司持有Y公司的股权,而非自然人直接持股,股权架构一般如下:

上述持股架构有如下用途:

1.控股公司对上市公司(或拟上市公司)的债务融资提供担保,提高上市公司债项的信用等级,降低融资成本。

2.控股企业可以随时准备承接上市公司的非优质资产,为上市公司的未来发展协调资源。

3.成立控股公司,并承接上市主体中目前不宜上市或者目前尚不成熟的业务,待时机成熟后单独上市(国内或者国外、A股或者新三板)或者以定向增发方式注入上市公司。

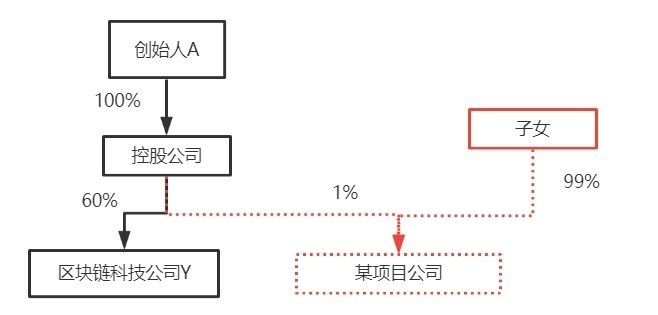

(四)基于财富传承角度的股权架构

如A的子女想在A旗下公司体系之外创业的,可以通过A的控股公司与子女共同对外投资设立项目公司,控股公司占小股,子女占大股,但控股公司出资大部分,子女仅出资小部分。

通过上述方式,控股公司从Y公司获得的股息分红及减持Y公司股票的收入不需要先分配给A,然后A再用于支持子女创业。这样,可以避免因控股公司利润分配给A时产生的个人所得税。

股权结构如下:

二、综合分析

基于前述四个角度的综合分析,对于创始人A持有Y公司股权的架构,破茧先生最终建议的股权架构如下:

上述股权架构可以综合实现前述4个分析角度的作用,因此,该方案为最优解。

好处一:

有限合伙是企业的一种,与公司是平行的概念,也就是我们所说的法人,拥有独立的资产,可以独立承担责任。组成有限合伙企业的合伙人分为普通合伙人(GP)和有限合伙人(LP),这两者的权利义务有很大不同。普通合伙人又叫执行事务的合伙人,无论出资多少,哪怕只占 0.1%,都可以执行合伙事务、承担管理职能,对企业债务承担无限连带责任;至于有限合伙人,不论出资多少,哪怕是 99.9%,也没有参加管理和执行的权利,并且只需要根据出资额为限承担有限责任。

合伙企业最大的好处就是实现管理权与出资额之间的分离,可以实现以少量的出资获得整个合伙企业的控制权!

比如私募投资是高风险高收益的举措,对出资方来说,有限合伙企业是非常有效的风险隔离机制,为有限合伙人隔离风险。

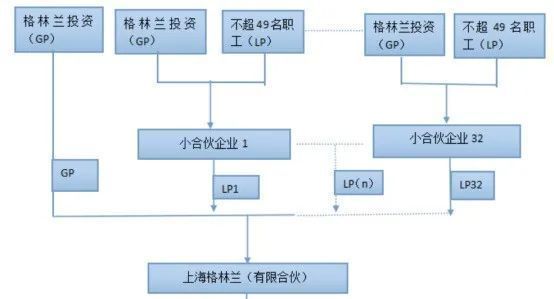

有限合伙人的身份让出资人仅以出资额为限,承担责任,很好地保护了出资人其他财产的安全,也保护了出资人在其他投资项目中的资本安全。参考私募投资基金架构设计:

好处二:

合伙企业有一个经常用到的好处就是使用有限合伙企业搭建员工持股平台,这样的设置比直接持股要更好。直接持股适用用人数少、人员稳定的情况。若是人数较多、人员较为不稳定,经常离开退伙等,不管是增加人员还是减少人员,都需要进行工商变更。股权结构以及股东信息一变再变,这对企业是非常不利的。特别是假设这家企业以后要走向资本市场,要融资、要上市。这家企业在外人看来,底子非常不干净,历史非常复杂。因此搭建一个有限合伙企业,在合伙企业中进行变更就可以了。企业只是为了持股而设立的,并没有实质性的经营活动。有限合伙企业仅作为持股平台,并未开展实质性经济业务,大大降低企业债务生成,只要企业未产生债务,即可避免GP责任承担。参考绿地集团的合伙企业:

好处三

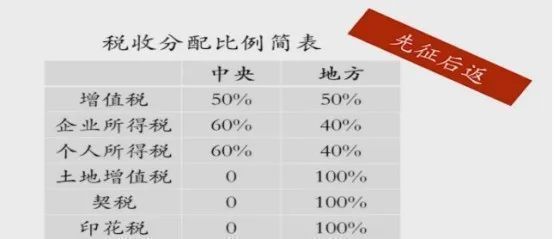

有限合伙企业不是企业所得税纳税人,可以少交一道税,因此在纳税筹划中也会起到一定的作用。比如合伙企业能改变个人合伙人的纳税地点,是合伙企业税收筹划的一个重要功能。

举个案例:

自然人股东架构的甲企业有2名股东,A和B,甲企业属于高盈利行业,位于济南市,济南假设不存在财政返还,年税后利润10亿元左右。

A和B自然人股东分红个税=10亿元*20%=2亿元

该部分税收应缴纳在济南市。

改变:

由自然人股东架构变为有限合伙企业间接架构,A和B成为有限合伙企业的2个合伙人,合伙企业位于某地享受财政返还优惠。

A和B自然人股东分红个税=10亿元*20%=2亿元

该部分税收应缴纳在某地市。

假设当地财政返还地方留存的80%。

取得的财政返还=2亿元*40%*80%=6400万元

做股权,找树林

如果您的企业有任何股权设计、股权布局、股权激励方面的问题,

欢迎您随时咨询专业股权顾问 林老师18578460305

长按添加微信